“L’insieme dei rischi che emergono nel momento in cui si effettua una transazione in un paese estero. Sono maggiormente imputabili a differenze di tipo politico, economico e sociale esistenti tra il paese originario e il paese di destinazione”. Partendo da questa definizione del Rischio Paese di Duncan Meldrum, SACE valuta l’impatto di tale rischio sulle transazioni in cui sono coinvolte le aziende italiane che si affacciano all’estero tramite il canale delle esportazioni o tramite investimenti diretti in loco. I rischi che i nostri esportatori o investitori possono affrontare sono così catalogati in due macro categorie: il rischio di credito, vale a dire rischio di mancato pagamento da parte dell’acquirente locale (azienda privata o pubblica, banca o ente di natura sovrana) e rischi di natura politica, che include i rischi di esproprio o nazionalizzazione, di trasferimento valutario e di atti di violenza politica (per dettagli sulla metodologia si veda Country risk: dalla teoria alla pratica).

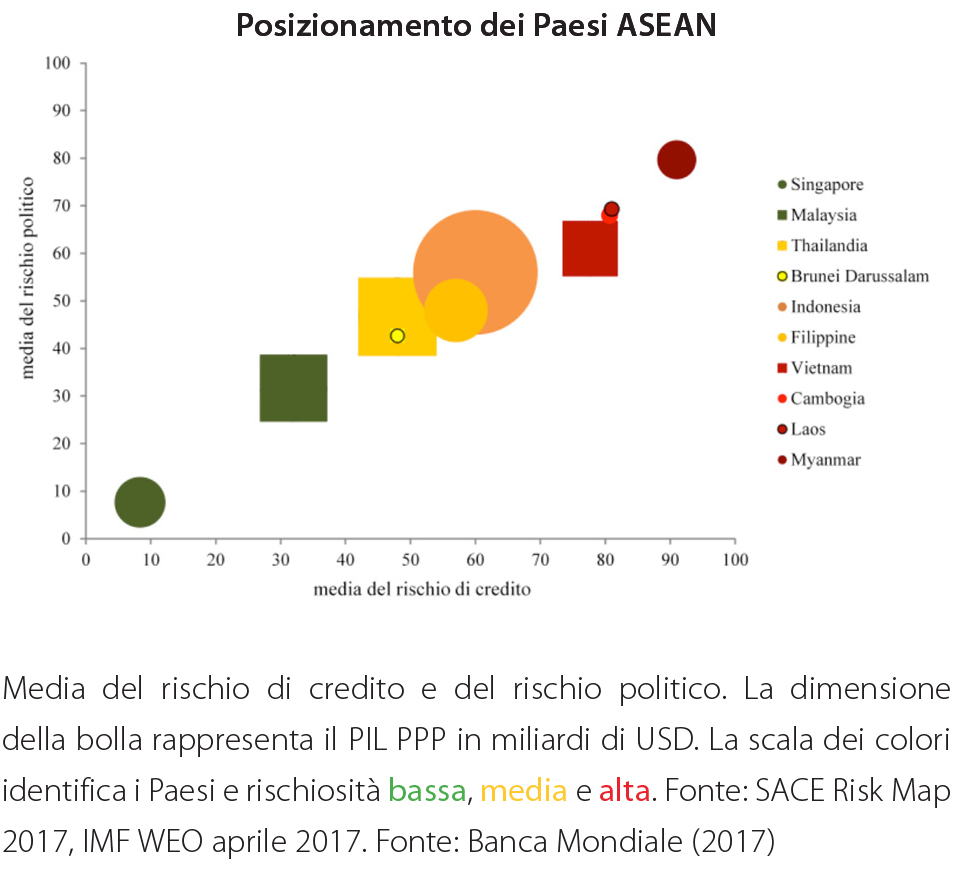

Sotto questo punto di vista i Paesi dell’ASEAN mostrano tutta la loro eterogeneità: dal rischio minimo di Singapore alle criticità della Cambogia o del Myanmar come mostrato dal grafico sottostante (per maggiori dettagli e disaggregazione su tutti i rischi si veda SACE Risk Map).

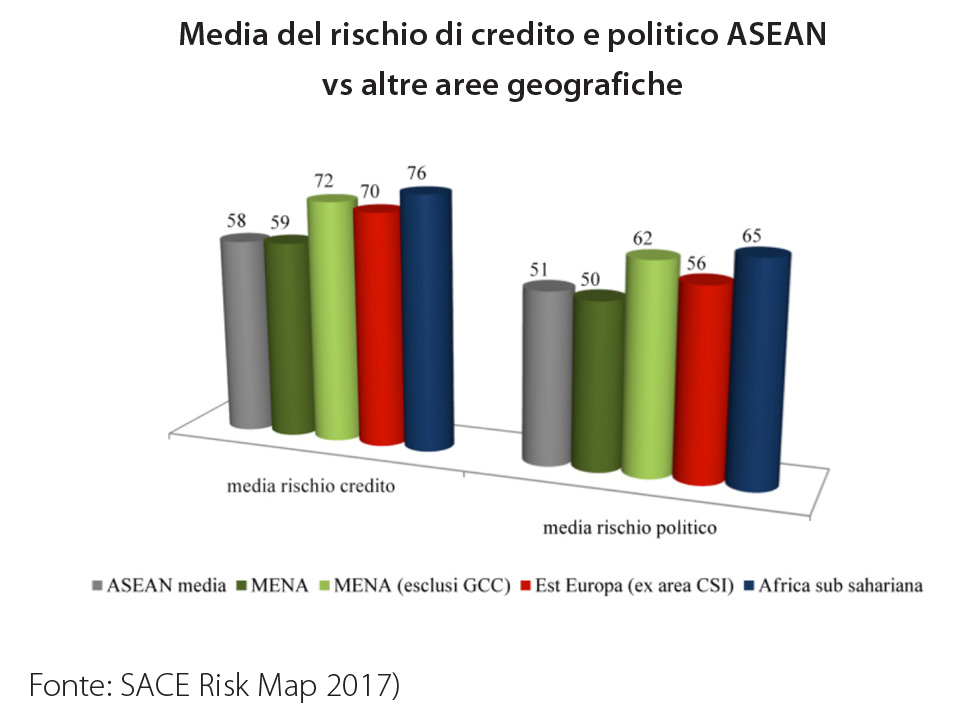

Nonostante ciò, il Sud-est asiatico nel suo insieme si presenta come un’area a rischio medio ed è posizionato meglio di altre aree geografiche come illustrato dal seguente grafico.

Il rischio di mancato pagamento percepito in questi Paesi risulta, infatti, in media inferiore a quello che mostrano le economie dell’Est Europa o del Medio Oriente e Nord Africa (MENA), geografie in cui le aziende italiane sono più presenti che in quest’area dell’Asia. Dal punto di vista politico, il migliore profilo dell’area MENA nel suo complesso è il risultato dei bassi livelli di rischio di trasferimento valutario delle economie produttrici di petrolio e della stabilità politica dei Paesi del golfo (GCC) come Emirati Arabi Uniti, Qatar, Oman, Arabia Saudita. Se si escludono infatti i GCC, il profilo di rischio dell’area MENA aumenta sensibilmente, sia dal punto di vista politico sia del rischio di credito.

Partendo da questi dati si comprende come il Sud-est asiatico abbia un profilo di rischio capace di stimolare il risk appetite da parte delle imprese con un profilo internazionale. Questo è certamente avvenuto negli ultimi anni a livello globale: gli IDE che ogni anno affluiscono in ASEAN sono triplicati dal 2005 (quando si registravano 43,1 miliardi di dollari di IDE) al 2015 (anno in cui sono stati pari a 125,7 miliardi di dollari), cifre vicine a quelle che mostra la Cina (135,6 miliardi di dollari di IDE in entrata nel 2015) e che rappresentano circa il 7% del flusso degli investimenti diretti esteri mondiali. Anche l’export italiano mostra una certa dinamicità: nel 2005 le esportazioni italiane nel Sud-est asiatico erano pari a poco meno di 4 miliardi di euro, mentre nel 2016 sono state 7,3 miliardi di euro. Fatta eccezione per Singapore, che con la sua funzione di hub pesa per un quarto di tutto l’export destinato a questo mercato, Thailandia, Indonesia e Malaysia sono le destinazioni principali dei nostri beni. È interessante notare come il saldo commerciale con l’ASEAN sia piuttosto equilibrato per l’Italia che nel 2016 mostra un deficit relativamente contenuto e pari a 660 milioni di euro. Se Thailandia, Indonesia e Malaysia sono i principali mercati di destinazione dei prodotti italiani, il Vietnam spicca come il principale Paese fornitore: da qui proviene il 38% di ciò che importiamo dall’area, davanti sempre a Indonesia e Thailandia. Non deve stupire come il 33% dei prodotti italiani esportati in ASEAN sia rappresentato da beni della meccanica strumentale (con picchi del 60% in Indonesia), settore di punta dell’industria italiana, seguito dai prodotti tessili e da quelli della chimica. Ciò che l’Italia importa dal Sud-est asiatico sono invece prodotti dell’elettronica, del comparto alimentare e i prodotti tessili.

Se questo è il quadro dei rapporti commerciali con l’Italia, ASEAN per l’operatività di SACE è sinonimo soprattutto di Indonesia e Vietnam.

Per quanto riguarda il Vietnam, le transazioni in cui SACE è intervenuta nel corso degli anni recenti sono relative a grandi progetti nel settore energetico, come la costruzione della raffineria e petrolchimico di Nghi Son (200 km a sud di Hanoi) che ha coinvolto oltre venti PMI italiane in qualità di fornitori e in cui SACE è intervenuta a garanzia di un finanziamento di 200 milioni di dollari erogato da un pool di banche internazionali. Questi progetti confermano la necessità del Paese di aumentare la produzione di energia e di ridurre la dipendenza dall’estero per l’approvvigionamento di prodotti energetici, le cui importazioni (pagate in dollari) vanno a erodere le riserve in valuta forte del Paese. Queste, infatti, rappresentano uno dei punti critici del Vietnam che con i suoi 30 miliardi di dollari di riserve valutarie riesce a coprire solo due mesi di importazioni.

L’operatività in Indonesia si articola, invece, in tre settori principali: l’industria metallurgica, la logistica navale e il settore aeronautico.

SACE è intervenuta a garanzia di finanziamenti destinati a progetti di ammodernamento di impianti siderurgici, come nel caso di Tenova S.p.A. che ha fornito macchinari e servizi di ingegneria per l’upgrading e l’espansione di alcuni impianti di proprietà di Krakatau Steel, tra i più grandi produttori di acciaio del Sud-est asiatico.

Nel segmento del trasporto navale, particolarmente importante per l’economia indonesiana che vede nel settore minerario un driver di crescita del PIL e dell’export, l’intervento di SACE ha potuto permettere l’espansione delle attività sul mercato indonesiano del Gruppo Coeclerici, operativo nella fornitura di servizi integrati per l’approvvigionamento delle materie prime (in particolare carbone) per l’industria siderurgica ed energetica. Il finanziamento, erogato da istituti bancari europei e garantito parzialmente da SACE, ha consentito a Coeclerici di finanziare in parte l’acquisto di quattro navi FTS (Floating Transfer Stations) destinate al trasbordo del carbone dalle miniere dell’East Kalimantan (Borneo) a grandi navi oceaniche in rada, per conto di PT Berau Coal, quinto produttore ed esportatore di carbone in Indonesia.

È nel settore aeronautico che si registrano, però, le transazioni di importi maggiori, complice anche la geografia del Paese che con 6.000 isole abitate e una popolazione di 250 milioni di persone, trova in quello aereo un mezzo indispensabile di trasporto (si veda a tal proposito il contributo di Hervandi in RISE 2/1, N.d.R.). Nel 2014 SACE ha garantito finanziamenti destinati all’acquisto di 15 ATR 72-600, del valore complessivo di 375 milioni di dollari, da parte della compagnia aerea indonesiana Lion Air, primo operatore nel mercato indonesiano. In totale sono trentasette gli aeromobili ATR (Joint Venture italo francese di cui Alenia Aermacchi (oggi Leonardo) è membro con una quota del 50%) acquistati da Lion Air con il supporto di SACE per un valore complessivo di contratti superiore a 780 milioni di dollari.

In definitiva l’esposizione complessiva di SACE nel Sud-est asiatico al 31 dicembre 2016 ammonta a 826 milioni di euro, per la quasi totalità riferibili a transazioni in Indonesia e Vietnam e principalmente nei confronti di controparti di natura privata relativamente a rischi del credito. Se lo si considerasse come un unico Paese, il Sud-est asiatico sarebbe il primo per esposizione SACE in Asia. Considerando i singoli Paesi, invece, l’intera area conta tre dei primi quattro mercati per esposizione in Asia: Indonesia e Vietnam sono rispettivamente il terzo e quarto mercato per esposizione in Asia, dopo Papua Nuova Guinea (che pur non essendo membro ASEAN rientra geograficamente nel Sud-est asiatico e che si posiziona in testa grazie a un’unica operazione di importo rilevante riferita a un progetto nel settore LNG) e India. La crescita delle transazioni conferma da un lato la dinamicità economica dell’area e dall’altro un profilo di rischio positivo che pone le condizioni per un supporto attivo da parte di SACE in favore di tutte le imprese italiane che vogliano affacciarsi a questo grande mercato.

“A resolution to the Cyprus Problem could have profound implications for regional dynamics, impacting everything from Türkiye’s foreign policy trajectory and the EU’s stance... Read More

“Finché si tratta di società che, anche se di proprietà dello Stato, operano in modo più o meno autonomo, è un conto. Non sarebbe... Read More

“Commentators have long talked about Washington’s influence as declining, especially since the Russian intervention in Syria in 2015. Now, thanks to Israel’s victory against... Read More

“Despite criticism of US partiality and its inability to restrain Israel, Chinese experts continue to view Washington as indispensable in the Middle East, acknowledging... Read More

“Chinese experts remain divided on what will be the immediate outcome of Syrian opposition’s offensive. Although some predict that Damascus may hold its ground... Read More

Copyright © 2025. Torino World Affairs Institute All rights reserved