Gli scambi commerciali tra i paesi dell’ASEAN e la Cina sono cresciuti enormemente negli ultimi anni. Quali sono le cause principale di questa tendenza? Qual è stato il contributo delle varie nazioni del Sud-est asiatico a tale espansione? Quali sono le prospettive per il prossimo futuro? Questi sono i quesiti a cui cerca di rispondere il presente articolo, dopo avere esaminato i dati disponibili per l’ASEAN nel suo complesso e per i singoli paesi.

I DATI

Nel decennio 2005-2014, gli scambi commerciali (la somma di esportazioni e importazioni di merci) delle nazioni dell’ASEAN con la Cina sono più che triplicati, superando nel 2014 i 380 miliardi di dollari, a fronte del raddoppio dell’interscambio ASEAN a livello mondiale, a cui la Cina partecipa per circa il 15%.

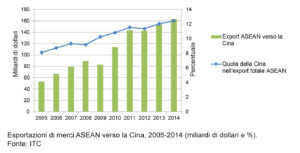

Nel contempo, le esportazioni di merci dall’ASEAN verso la Cina sono triplicate, con un tasso medio di crescita annua pari al 12%, attestandosi a 163 miliardi di dollari nel 2014. Questa cifra corrisponde al 12,5% del totale dell’export ASEAN e rappresenta un aumento della quota cinese di 4,4 punti percentuali rispetto al 2005. La Cina è diventata in tal modo il primo mercato di sbocco per il Sud-est asiatico dal 2011. L’export verso gli altri principali partner commerciali, Unione Europea, Giappone e Stati Uniti, sebbene in crescita, perde peso rispetto alla destinazione cinese, contraendosi complessivamente dal 38% nel 2005 al 29% nel 2014. In questo contesto, va notato che le statistiche ufficiali del commercio estero cinese sottostimano il volume degli scambi con l’ASEAN, così come con gli altri partner commerciali, poiché una parte non trascurabile, ma non quantificabile, di tali scambi passa attraverso Hong Kong.

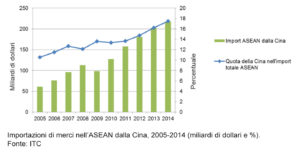

Nell’ultimo decennio, le importazioni nell’ASEAN di merci provenienti dalla Cina sono aumentate di 3,6 volte, crescendo ad un tasso annuo medio del 13,5 % – più elevato rispetto all’incremento dell’export – e raggiungendo un valore di 217 miliardi di dollari nel 2014. La Cina è il primo e più dinamico paese di origine dell’import ASEAN, con una quota del 17,5% nel 2014, rispetto al 10,5% nel 2005. Gli altri principali fornitori sono l’Unione Europea, il Giappone e gli Stati Uniti che complessivamente alimentano il 25,3% dell’import ASEAN, pur con una quota di mercato in forte diminuzione rispetto al 2005 (35%). La parte delle importazioni provenienti dagli stessi paesi ASEAN si mantiene elevata, al 23%, sebbene in lieve calo.

La Cina, che dal 2014 è divenuta la più grande economia al mondo in termini di PIL a parità di potere d’acquisto, appare costantemente fra i cinque maggiori partner commerciali dei singoli paesi dell’ASEAN. Tuttavia, il grado di dipendenza dal gigante asiatico come mercato di sbocco o di approvvigionamento varia da paese a paese. Mentre le nazioni più avanzate commerciano con un insieme diversificato di partner, il gruppo dei paesi meno progrediti, che comprende Cambogia, Laos, Myanmar e Vietnam – per il quale è stato creato l’acronimo CLMV – dipende fortemente dalla Cina.

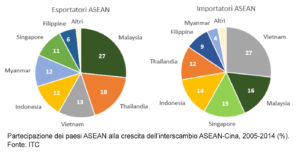

Il Vietnam e la Malaysia sono i paesi che hanno maggiormente contribuito alla crescita dell’interscambio Cina-ASEAN nel corso degli ultimi dieci anni, generando rispettivamente il 27% della crescita delle esportazioni cinesi nel Sud-est asiatico e il 27% dell’incremento delle esportazioni ASEAN verso la Cina.

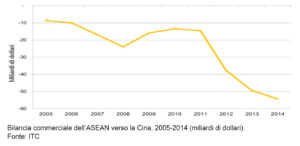

Poiché nell’interscambio Cina-ASEAN il ritmo di crescita dell‘import ASEAN è stato superiore a quello dell’export, il disavanzo commerciale dell’ASEAN verso la Cina è peggiorato fino a raggiungere 54 miliardi di dollari nel 2014, pari a circa 14% dell’interscambio.

Analizzando i singoli paesi del Sud-est asiatico, si riscontra che nell’ultimo decennio tutti hanno peggiorato la propria bilancia commerciale verso la Cina. Le nazioni che hanno contribuito maggiormente al disavanzo dell’ASEAN sono Vietnam, Singapore e Indonesia con saldi negativi nel 2014 pari rispettivamente a 43, 18 e 14 miliardi di dollari. Malaysia e Thailandia sono gli unici due Paesi che hanno registrato saldi costantemente positivi nel decennio.

I FATTORI DI CRESCITA

Fra i fattori di crescita dei flussi commerciali Cina-ASEAN, i più importanti sono i seguenti:

i) L’area di libero scambio Cina-ASEAN. Nel 2002 è stato firmato l’accordo quadro che ha aperto la strada all’ACFTA, acronimo di ASEAN-China Free Trade Agreement, che è entrato in vigore nel 2010. L’ACFTA è la più grande area di libero scambio al mondo per numero di consumatori, circa 2 miliardi, e la terza per volume di commercio totale. La Cina e i sei paesi più avanzati dell’ASEAN hanno attuato il progressivo smantellamento del 90% dei dazi doganali entro il 2010 mentre per i CLMV ciò è avvenuto cinque anni dopo. L’ACFTA ha dato un forte slancio al processo d’integrazione nella regione, malgrado la persistenza di molte barriere non tariffarie e di altri ostacoli al commercio.

ii) Crescita rapida del PIL dei due partner. Oltre alla vicinanza e all’affinità geo-culturale, una determinante molto importante del volume di scambi tra due partner commerciali è la dimensione del loro PIL, in questo caso in forte crescita. Infatti, nel periodo 2005-2014, le economie dell’ASEAN e della Cina sono cresciute ad un tasso medio annuo rispettivamente del 5% e dell’8,8%, molto superiore rispetto a quello registrato dagli altri principali partner commerciali, come Giappone (0,4%), Stati Uniti (1,1%) e Unione Europea (0,7%).

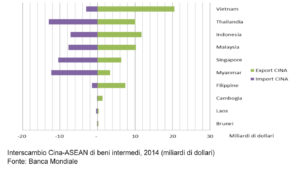

iii) Catene di valore regionali (CVR). Per CVR s’intende la creazione o l’aggiunta di valore attraverso vari stadi o segmenti correlati di operazioni eseguite da gruppi collegati o indipendenti di imprese che producono in diversi paesi di una regione. Nel caso specifico della “Fabbrica Asia”, la formazione sempre più frequente di reti produttive con la partecipazione di imprese cinesi e di società provenienti da uno o più paesi ASEAN ha dato luogo all’infittirsi di scambi intra-regionali di prodotti intermedi, o semilavorati, come emerge dalla figura sottostante.

Nel 2014, l’interscambio di beni intermedi tra ASEAN e Cina ammontava complessivamente a 127 miliardi di dollari, pari al 27% dei flussi commerciali totali tra i due partner, essendo la componente a più rapida crescita (3,5 volte i valori del 2007) e occupando la seconda posizione dopo i beni capitali. Ad eccezione di Brunei, Cambogia e Laos, tutte le nazioni ASEAN partecipano in modo significativo a questo scambio, in cui primeggiano Vietnam e Thailandia, il primo come importatore e il secondo come esportatore di beni intermedi. L’elettronica (dischi rigidi, personal computer) e l’industria automobilistica (parti e componenti) sono i due settori più importanti in cui si sono sviluppati i CVR della Cina con l’ASEAN, in particolare con Singapore, Malaysia e Thailandia mentre il peso del tessile-abbigliamento è rilevante solo per i CLMV.

Una buona parte dei semilavorati importati viene incorporata, come input, nei prodotti esportati e quindi passa la frontiera più di una volta. Di conseguenza, le statistiche dell’interscambio Cina-ASEAN, basate sul valore finale delle esportazioni, e non sul valore aggiunto del paese esportatore, amplificano il volume del commercio interno all’ACFTA.

iv) Gli investimenti diretti esteri (IDE). Sebbene i flussi di IDE fra i due partner rivestano una importanza molto inferiore rispetto agli scambi commerciali, essi hanno comunque contribuito all’integrazione regionale, soprattutto nei CLMV. La Cina, secondo le statistiche ufficiali, rappresenta una fonte secondaria degli IDE dell’ASEAN in entrata, con un flusso che, seppur in rapida crescita, si è attestato a circa 9 miliardi di dollari nel 2014, che corrispondono a una quota di appena il 7% sul totale degli IDE ricevuti dall’ASEAN e a una fetta solamente dell’8% nell’insieme degli IDE cinesi in uscita.

Molti esperti ritengono tuttavia che le cifre ufficiali sottostimino i flussi effettivi, poiché, come nel caso dell’interscambio di merci, esse non riflettono gli IDE cinesi che transitano attraverso Hong Kong. Inoltre, il finanziamento di progetti non avviene solamente tramite investimenti di capitale proprio (IDE), ma anche con altri strumenti finanziari provenienti dalla Cina, come discusso di seguito. Singapore è il principale paese di destinazione di investimenti cinesi, dei quali una buona parte viene incanalata verso altre nazioni del Sud-est asiatico. A sua volta Singapore, che ha assunto il ruolo strategico di polo finanziario che collega i due partner commerciali asiatici, risulta il primo investitore in Cina tra i paesi ASEAN. La Cina è la fonte più importante di IDE verso paesi come Cambogia, Laos, Myanmar, mentre in Vietnam risulta in seconda posizione. Gli IDE cinesi nell’ASEAN sono orientati soprattutto verso progetti infrastrutturali e nei settori minerario, immobiliare, finanziario e manifatturiero. Con riferimento a quest’ultimo, i principali ambiti d’investimento sono tessile e abbigliamento (nei CLMV) e produzione di parti e componenti per le industrie elettroniche e automobilistiche. Un numero crescente di aziende cinesi sta spostando fasi produttive a maggior contenuto di manodopera verso i CLMV, dove il salario medio giornaliero di un operaio può scendere fino a un quarto di quello cinese.

v) Altri flussi finanziari di provenienza cinese, che hanno sostenuto l’interscambio regionale e spesso anche gli IDE. Tali flussi, che sono cresciuti molto rapidamente nell’ultimo decennio, comprendono gli aiuti pubblici allo sviluppo, di cui hanno beneficiato soprattutto i CLMV, prestiti bancari, crediti all’esportazione, e le operazioni del China-ASEAN Investment Co-operation Fund (CAF) fondato nel 2010. Il CAF è un fondo sovrano che si concentra su investimenti nei campi delle infrastrutture, energia e risorse naturali, mettendo l’accento sulla responsabilità sociale e ambientale d’impresa, a seguito delle critiche che hanno attirato in passato gli IDE cinesi in questi settori.

PROSPETTIVE

L’obiettivo ambizioso dell’ACFTA è di raggiungere, entro il 2020, i 1000 miliardi di dollari di interscambio commerciale, una cifra due volte e mezzo superiore al valore registrato nel 2014, e di aumentare nel contempo lo stock di IDE cinesi nella regione da 50 a 150 miliardi di dollari, di cui 10 miliardi dovrebbero essere finanziati dal CAF. Le prospettive di un’ulteriore crescita a ritmi sostenuti dell’interscambio ASEAN-Cina sono favorevoli, tenendo in conto vari elementi, tra cui:

a) La rimozione progressiva delle barriere non tariffarie e di restrizioni nel commercio di servizi e negli investimenti, a seguito delle decisioni prese in occasione del diciottesimo vertice Cina – ASEAN nel novembre 2015. Si punterà inoltre a ottimizzare le regole d’origine e a semplificare le procedure amministrative di sdoganamento, introducendo sistemi automatici che ne incrementino l’efficienza e la rapidità.

b) La crescente delocalizzazione delle imprese cinesi in nazioni del Sud-est asiatico, provocata dall’accentuarsi del divario salariale tra i due partner e dall’eccesso di capacità produttiva di tali imprese rispetto a un mercato interno la cui espansione è in fase di rallentamento. Questa tendenza potrebbe essere accentuata da un numero sempre crescente di imprese cinesi che usano questa regione come testa di ponte per la conquista dei mercati esteri, grazie alla possibilità di sfruttare i numerosi accordi commerciali firmati dall’ASEAN negli ultimi anni.

c) Lo sviluppo rapido dei CLMV, che dovrebbe stimolare ritmi di crescita del loro interscambio con la Cina superiori a quelli degli altri paesi del Sud-est asiatico.

In questa prospettiva decisamente ottimista, si può scorgere tuttavia qualche zona d’ombra, fra cui:

a) Una crescita sostenuta degli scambi intra-ASEAN, che potrebbe limitare il ritmo di espansione dei flussi commerciali Cina-ASEAN. Questo scenario si realizzerebbe nel caso di un forte aumento del reddito dei paesi del Sud-est asiatico abbinato a rapidi progressi nel processo d’integrazione a seguito dell’attuazione completa del mercato comune, l’ASEAN Economic Community (AEC).

b) Un ampliamento eccessivo del disavanzo commerciale di alcuni paesi della regione con la Cina, non accompagnato, come è successo finora, da flussi finanziari crescenti di provenienza cinese.

c) Una riduzione del forte divario che ha prevalso nell’ultimo decennio tra il ritmo di crescita dei due partner asiatici e quello di altri paesi protagonisti del commercio internazionale. Una marcata diminuzione di questo differenziale di crescita, che potrebbe verificarsi se si avverassero le previsioni più pessimistiche sull’economia cinese, causerebbe un calo del tasso di espansione dell’interscambio ASEAN-Cina.

“A resolution to the Cyprus Problem could have profound implications for regional dynamics, impacting everything from Türkiye’s foreign policy trajectory and the EU’s stance... Read More

“Finché si tratta di società che, anche se di proprietà dello Stato, operano in modo più o meno autonomo, è un conto. Non sarebbe... Read More

“Commentators have long talked about Washington’s influence as declining, especially since the Russian intervention in Syria in 2015. Now, thanks to Israel’s victory against... Read More

“Despite criticism of US partiality and its inability to restrain Israel, Chinese experts continue to view Washington as indispensable in the Middle East, acknowledging... Read More

“Chinese experts remain divided on what will be the immediate outcome of Syrian opposition’s offensive. Although some predict that Damascus may hold its ground... Read More

Copyright © 2025. Torino World Affairs Institute All rights reserved