FOCUS ECONOMIA

In seguito allo stallo dei negoziati multilaterali in seno all’Organizzazione Mondiale del Commercio (OMC) e alle difficili trattative tra ASEAN e Unione Europea (UE) nel periodo 2007-2009, l’UE ha avviato un ambizioso programma di accordi di libero scambio con i singoli Paesi del blocco, con l’obiettivo di ottenere un accesso preferenziale ai loro mercati. Questo nuovo scenario di liberalizzazione commerciale offre senza dubbio delle grandi opportunità per le imprese italiane Per valutare la portata di queste prospettive, è necessario innanzitutto esaminare l’evoluzione recente degli scambi commerciali e dei flussi degli investimenti diretti esteri (IDE) tra l’Italia e l’ASEAN nel suo complesso, così come tra il nostro Paese e le maggiori economie della regione, il tutto alla luce dei risultati ottenuti in questo campo da altri importanti partner europei, come Francia, Germania e Regno Unito.

L’evoluzione recente delle esportazioni italiane verso l’ASEAN

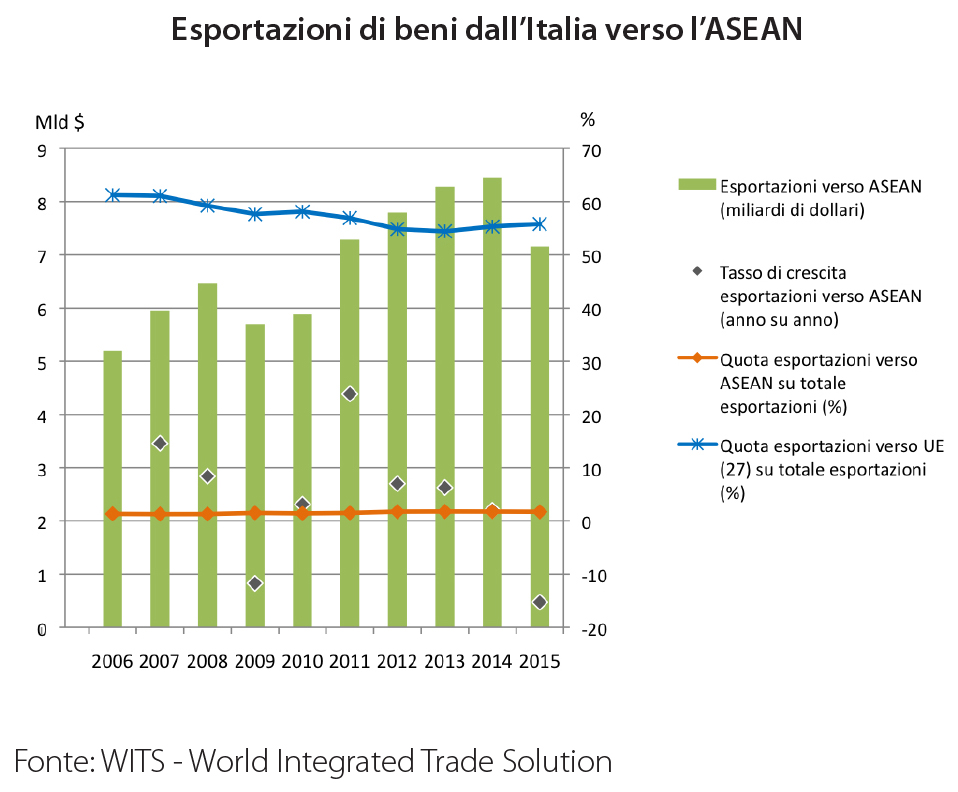

Nel decennio 2006-2015 le esportazioni di prodotti italiani verso il mercato ASEAN sono cresciute ad un tasso annuo del 3,6%, totalizzando un valore complessivo di oltre 7 miliardi di dollari nel 2015, in recupero dopo la flessione successiva alla crisi globale del 2009. Dati preliminari del 2016 confermano la tendenza e la ripresa delle esportazioni che raggiungono i 7,4 miliardi di dollari, segnando + 4,4% sull’anno precedente. Nonostante questa espansione, il peso delle esportazioni verso l’ASEAN rispetto al totale delle esportazioni italiane è solo dell’1,7% (quota simile al flusso verso la sola Romania); una dimensione che colloca questo mercato al quindicesimo posto tra tutti gli sbocchi commerciali. Sebbene mete tradizionali e di facile accesso come l’insieme dei Paesi europei (UE-27) abbiano ridimensionato la loro importanza, con la contrazione della loro quota nel periodo in esame dal 61% al 55%, il peso dell’ASEAN è aumentato di appena mezzo punto percentuale. Questi risultati appaiono molto scarsi sia in considerazione della dimensione dell’area, che rappresenta un mercato di oltre 630 milioni di persone, sia in relazione allo sviluppo della domanda interna che la caratterizza. Le importazioni globali dei Paesi ASEAN, infatti, sono aumentate mediamente del 7,8% nell’ultimo decennio, determinando una significativa riduzione del peso relativo dell’export italiano sulle importazioni totali ASEAN – dall’1% nel 2006 allo 0,63% nel 2015 – ed indicando l’incapacità italiana di avvantaggiarsi dell’espansione di questo mercato.

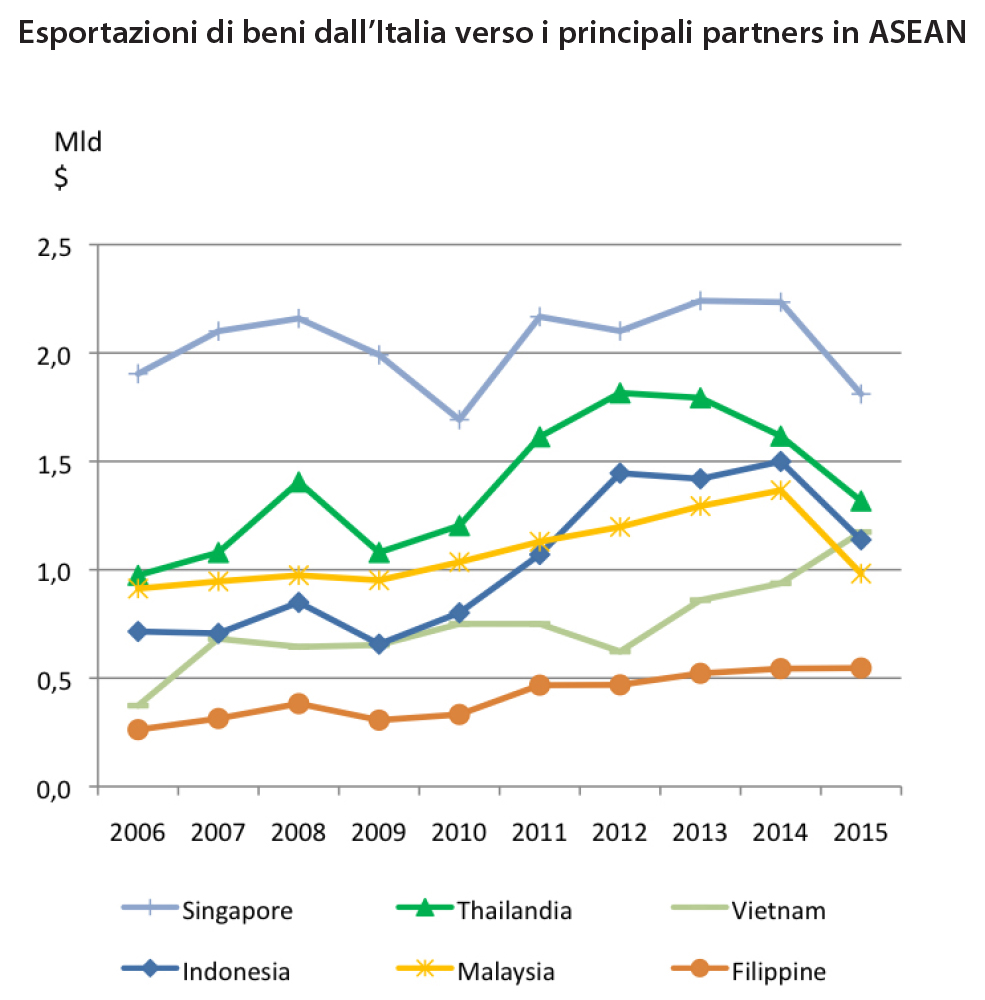

Tra i Paesi ASEAN, la crescita maggiore è stata registrata dal Vietnam che ha assorbito oltre il 16% delle merci italiane (1,1 miliardi di dollari nel 2015, in crescita del 13,5% l’anno) diventando il terzo mercato di sbocco nell’area. Tuttavia, confrontando questi risultati con quelli degli altri Paesi europei, appare evidente come l’Italia stia crescendo ad un ritmo di poco inferiore (mediamente pari al 13,8% annuo). Nel panorama delle esportazioni destinate al Vietnam, l’Italia appare terza dopo la Germania (2,3 miliardi di dollari) e la Francia (1,5 miliardi di dollari). La quota di mercato italiana appare anche insidiata da Regno Unito e Spagna, che pur con valori minori di beni esportati (0,4 e 0,5 miliardi di dollari rispettivamente), mostrano tassi di crescita annui del 17% e del 15%.

Singapore e Thailandia sono le destinazioni principali delle merci italiane con un valore rispettivamente di 1,8 e 1,3 miliardi di dollari, pari al 25% e al 18% del totale dell’export italiano verso l’ASEAN nel 2015. Singapore, unica tra le nazioni del blocco ad aver subito un ridimensionamento costante del valore totale delle merci acquistate dall’Italia, si conferma il primo mercato di sbocco, in ragione del suo ruolo centrale di base logistica e di smistamento delle merci verso gli altri Paesi dell’Asia orientale. Nel 2015 le esportazioni italiane verso Singapore appaiono solo al quinto posto dopo Germania (6,6 miliardi di dollari), Regno Unito (5,8 miliardi di dollari), Francia (5,7 miliardi di dollari) e Paesi Bassi (2,3 miliardi di dollari). Tutte queste nazioni rivelano esportazioni in continua crescita con tassi annui medi consistenti rispettivamente dell’1,7%, 4,6%, 3,5% e 4,4%. Nei prossimi anni anche il Belgio, che attualmente segue l’Italia con un export – interamente verso Singapore – di circa 1,2 miliardi di dollari, potrà rappresentare un serio concorrente mostrando tassi di crescita del 9% annuo. La Thailandia è il secondo mercato ASEAN italiano, conteso da Germania, Francia e Regno Unito. Tutti e tre i concorrenti hanno consolidato nell’ultimo decennio la rispettiva leadership, sfoggiando tassi di crescita superiori alla media europea e alla crescita italiana e la Francia, in particolare, ha scalzato l’Italia dalla terza posizione, con un tasso di crescita superiore all’8% annuo. Indonesia e Malaysia sono rispettivamente la quarta e la quinta destinazione preferita dalle esportazioni italiane assorbendo 1,1 e 0,9 miliardi di dollari di prodotti nel 2015. Complessivamente, questi cinque Paesi attraggono il 90% delle merci italiane destinate all’ASEAN. A questi leader, si sono affiancate le Filippine che nel 2015 hanno assorbito merci italiane per un valore pari a 546 milioni di dollari segnando una forte crescita al ritmo del 8,5% annuo tra il 2006 e il 2015. Gli altri Paesi dell’ASEAN, Myanmar, Cambogia, Brunei e Laos, ricevono complessivamente meno del 2% dell’export italiano nell’area, rivestendo un ruolo marginale tra i mercati di sbocco.

Le tendenze delle importazioni italiane dall’ASEAN

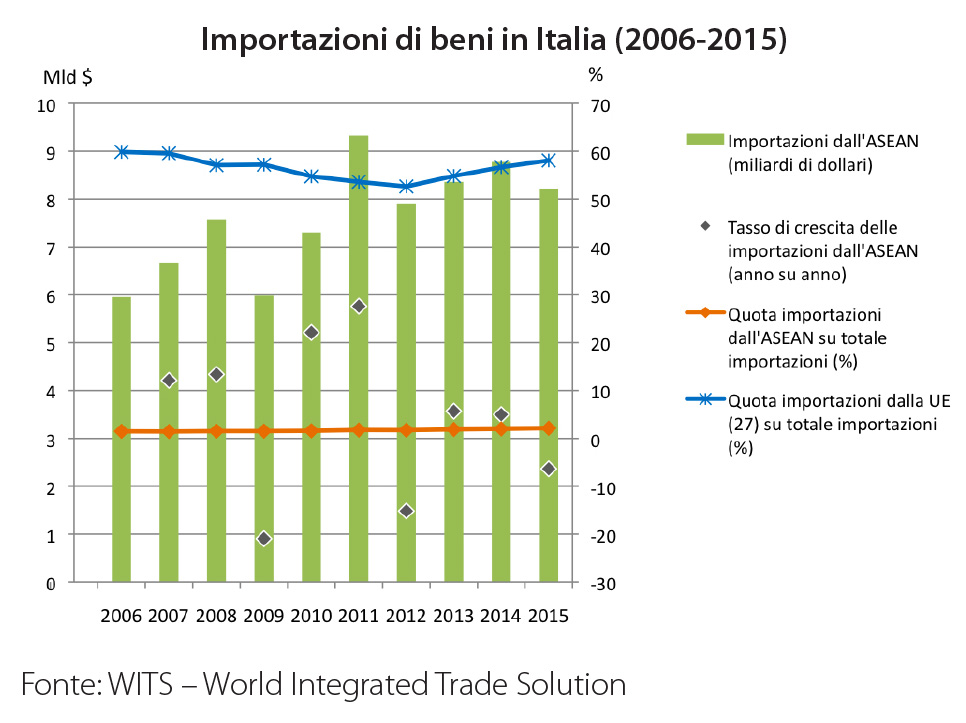

Al valore totale delle importazioni italiane, l’ASEAN contribuisce solo per circa il 2%, con oltre 8 miliardi di dollari nel 2015, collocandosi nella quattordicesima posizione, preceduta dall’Austria e seguita dalla Turchia. Questi dati sono confermati anche nel 2016 da un import pari a oltre 8,4 miliardi di dollari con un incremento del 3,3% sull’anno precedente. Nel decennio in esame, le importazioni italiane dalla regione asiatica hanno subito un andamento più oscillante rispetto a quello delle esportazioni, sulla scia degli andamenti della domanda interna italiana. L’Italia ha mostrato, infatti, segni di contrazione della capacità di assorbire prodotti acquistati all’estero con una riduzione dello 0,46% annuo. Più marcato è stato il calo delle importazioni dall’Europa, con un taglio dello 0,8% annuo nel decennio. Le importazioni dai Paesi ASEAN, invece, hanno segnato un andamento positivo nel periodo 2006-2015, con un incremento del 3,65% all’anno, paragonabile a quello delle esportazioni.

Tra tutti i Paesi ASEAN, il Vietnam, da cui l’Italia ha importato prodotti per un valore pari a 2,9 miliardi di dollari nel 2015, è il primo mercato di approvvigionamento con un notevole balzo rispetto alla quarta posizione del 2005 (dietro a Indonesia, Malaysia e Thailandia). Inoltre, con un tasso del 16% medio annuo, il Vietnam si attesta anche come il fornitore in più rapida crescita. Stando ai dati del 2015, l’Indonesia, da cui l’Italia importa oltre 2,1 miliardi di dollari di merci con una crescita media del 2,5%, occupa il secondo posto tra i principali partner commerciali in ASEAN. L’exploit di questi due mercati ha dunque intaccato la posizione di Malaysia, Thailandia, Filippine e Singapore Di conseguenza, come nel caso delle esportazioni, questi sei Paesi costituiscono la quasi totalità (95%) delle importazioni italiane dall’ASEAN. Degna di nota è, tuttavia, la crescita della Cambogia, pari al 44% nel decennio in esame, arrivando a raggiungerei 328 milioni di dollari nel 2015.

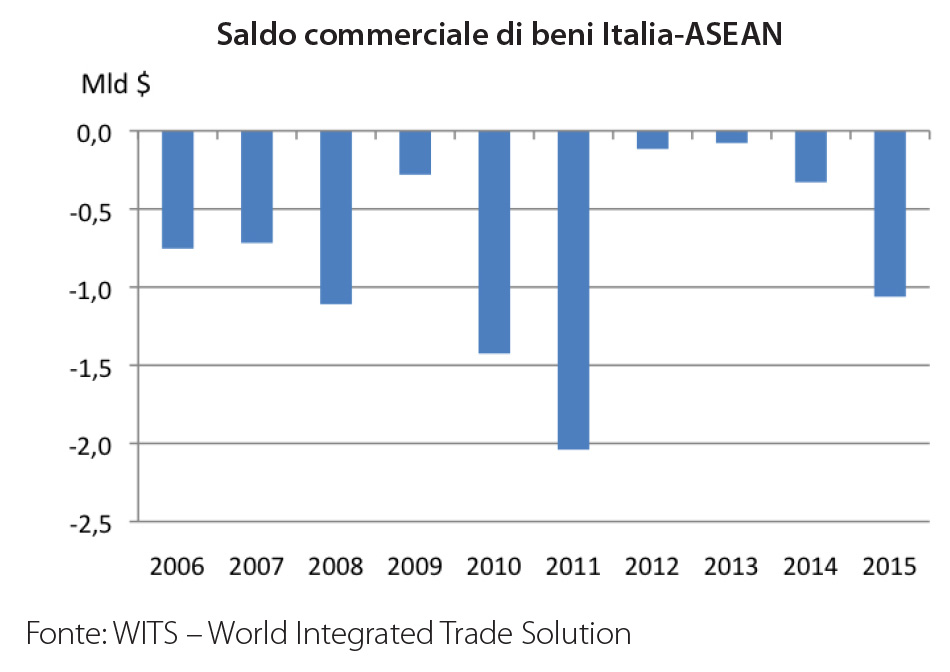

I dati fin qui enucleati evidenziano come, complessivamente, la bilancia commerciale abbia mostrato saldi sempre negativi per l’Italia nei dieci anni trascorsi, con valori prossimi al pareggio solo negli anni di maggiore contrazione della domanda interna italiana (2009, 2012 e 2013), a conferma della debole capacità di esportazione verso quest’area.

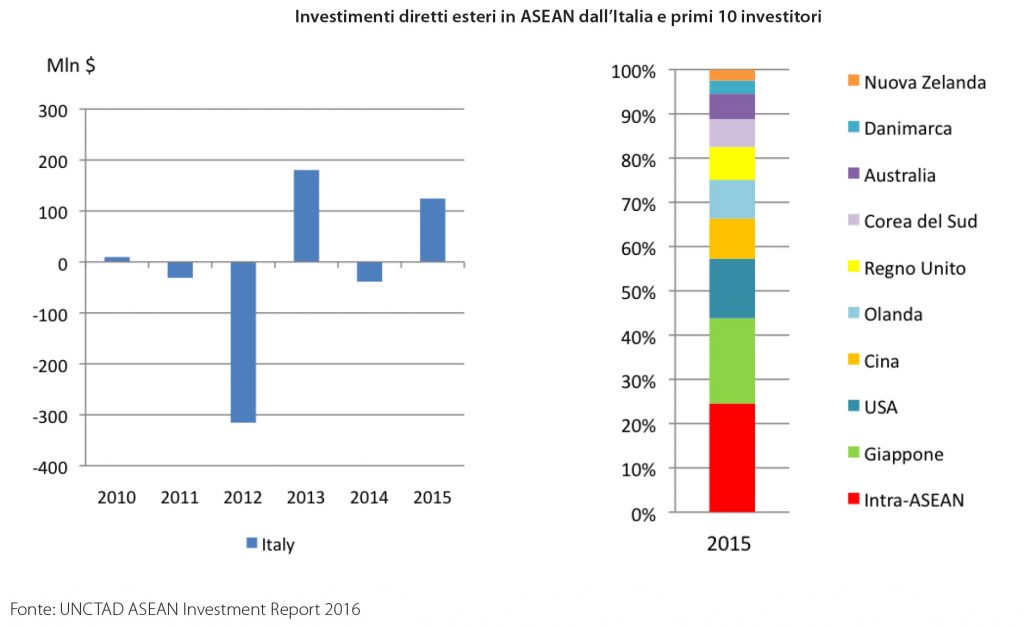

La dinamica degli investimenti diretti esteri

Analogamente a quanto registrato per gli scambi commerciali, il peso degli investimenti italiani nella regione asiatica appare modesto. Nel 2015, l’afflusso di capitali dall’Italia ammontava a 124 milioni di dollari, pari allo 0,1% degli IDE totali ricevuti dall’ASEAN e allo 0,6% di quelli provenienti dall’UE. Dal 2010, gli investimenti italiani hanno mostrato un andamento oscillante, che ha ricalcato le dinamiche europee caratterizzate da valori di segno negativo nel 2012 e dal successivo recupero. Il flusso di IDE intra-ASEAN, costantemente positivo dopo il 2011, nel 2015 appare al primo posto tra gli investitori con oltre 22 miliardi di dollari. Paesi Bassi, Regno Unito e Danimarca figurano come gli unici Paesi europei presenti nella top ten degli investitori in ASEAN, con investimenti rispettivamente di 7,9 miliardi di dollari, 6,6 miliardi di dollari e 2,6 miliardi di dollari nel 2015. L’Italia nello stesso anno si è posizionata al diciottesimo posto, dopo Belgio, Francia, Germania, Lussemburgo e Finlandia per citare solo i Paesi europei. Tuttavia, l’appetibilità dell’Italia per gli investitori del Sud-est asiatico si può constatare dalle acquisizioni realizzate nel corso del decennio scorso, come nel caso di Selenia, di proprietà dal 2008 della società petrolifera malese Petronas, che ha avviato a Villastellone (Torino) la realizzazione di un nuovo centro ricerche nel gennaio 2016, con un investimento di 60 milioni di euro. A maggio 2011, il colosso thailandese delle vendite al dettaglio, Central Retail, ha invece annunciato l’acquisizione di La Rinascente Srl per 260 milioni di euro. Entrambe queste aziende del Sud-est asiatico hanno eletto l’Italia quale trampolino di lancio per espandere il proprio business in Europa, in due settori tanto distanti quanto quello dei lubrificanti e quello dei beni di lusso. Anche la finanza vanta i suoi esempi di acquisizioni, come nel caso recente di Allfunds Bank, ceduta da Intesa Sanpaolo e Santander al fondo sovrano di Singapore Gic per 1,8 miliardi di euro. Complessivamente, le imprese italiane con capitali di provenienza ASEAN erano 41 nel 2008 e sono salite a 66 nel 2014, rappresentando lo 0,6% delle aziende a partecipazione estera, di cui 43 di Singapore, 8 indonesiane, 8 malaysiane, 5 thailandesi e 2 filippine.

In conclusione, è possibile affermare che l’Italia non stia approfittando appieno delle grandi opportunità offerte dall’espansione economica dell’ASEAN, né da un punto di vista commerciale né degli investimenti. Tuttavia, visto l’enorme potenziale di crescita di questo mercato e le quote modeste finora occupate dal nostro Paese, l’Italia può ritagliarsi un ruolo da protagonista se riuscirà a cogliere tempestivamente le opportunità che si stanno rivelando nei diversi settori e a contrastare l’ascesa apparentemente inarrestabile dei concorrenti europei.

“A resolution to the Cyprus Problem could have profound implications for regional dynamics, impacting everything from Türkiye’s foreign policy trajectory and the EU’s stance... Read More

“Finché si tratta di società che, anche se di proprietà dello Stato, operano in modo più o meno autonomo, è un conto. Non sarebbe... Read More

“Commentators have long talked about Washington’s influence as declining, especially since the Russian intervention in Syria in 2015. Now, thanks to Israel’s victory against... Read More

“Despite criticism of US partiality and its inability to restrain Israel, Chinese experts continue to view Washington as indispensable in the Middle East, acknowledging... Read More

“Chinese experts remain divided on what will be the immediate outcome of Syrian opposition’s offensive. Although some predict that Damascus may hold its ground... Read More

Copyright © 2025. Torino World Affairs Institute All rights reserved