Il tema dell’internazionalizzazione del renminbi (Rmb) è già stato affrontato in un numero precedente di OrizzonteCina, in cui si sosteneva che il processo di internazionalizzazione della valuta cinese fosse ancora molto lungo e, probabilmente, di difficile realizzazione, perché comporterebbe la rinuncia, da parte della Cina, o al controllo del valore del cambio o all’indipendenza della politica monetaria.  Posto che la seconda opzione appare impercorribile (come immaginare una banca centrale asiatica con sede a Tokyo che fissa il tasso interbancario in Cina…), l’unica possibilità sarebbe quella di rinunciare alla gestione del tasso di cambio renmimbi-dollaro e lasciare al mercato mano libera. Ma ciò, combinato con l’apertura del mercato dei capitali, comporterebbe anche una rinuncia, sempre da parte della Cina, al controllo dei tassi d’interesse nel mercato interno: la banca centrale cinese (People’s Bank of China, Pboc) continuerebbe a fissare il tasso base a breve, ma il resto della curva dei tassi – per maturità da un anno in su – sarebbe in mano agli operatori del mercato obbligazionario, operatori cinesi ma, anche, ovviamente, occidentali. Occorre infatti ricordare che la curva dei tassi è la madre di tutte le curve, la base sulla quale tutti gli altri asset finanziari vengono prezzati, dalle obbligazioni aziendali alle azioni, ai mutui, ai derivati. Che la Cina lasci a Wall Street la scelta del tasso che una multinazionale cinese come Sinopec, per esempio, deve pagare alle banche, sembra alquanto improbabile. La conclusione di quell’articolo era che, quindi, il processo di internazionalizzazione del Rmb avrebbe avuto tempi lunghissimi, “infiniti” a voler essere provocatori. La discussione si era allora focalizzata su aspetti teorici. In questo secondo contributo sul tema, invece, rivediamo come sono andate le cose negli ultimi 18 mesi per verificare le previsioni di allora e avanzare ipotesi sull’andamento futuro.

Posto che la seconda opzione appare impercorribile (come immaginare una banca centrale asiatica con sede a Tokyo che fissa il tasso interbancario in Cina…), l’unica possibilità sarebbe quella di rinunciare alla gestione del tasso di cambio renmimbi-dollaro e lasciare al mercato mano libera. Ma ciò, combinato con l’apertura del mercato dei capitali, comporterebbe anche una rinuncia, sempre da parte della Cina, al controllo dei tassi d’interesse nel mercato interno: la banca centrale cinese (People’s Bank of China, Pboc) continuerebbe a fissare il tasso base a breve, ma il resto della curva dei tassi – per maturità da un anno in su – sarebbe in mano agli operatori del mercato obbligazionario, operatori cinesi ma, anche, ovviamente, occidentali. Occorre infatti ricordare che la curva dei tassi è la madre di tutte le curve, la base sulla quale tutti gli altri asset finanziari vengono prezzati, dalle obbligazioni aziendali alle azioni, ai mutui, ai derivati. Che la Cina lasci a Wall Street la scelta del tasso che una multinazionale cinese come Sinopec, per esempio, deve pagare alle banche, sembra alquanto improbabile. La conclusione di quell’articolo era che, quindi, il processo di internazionalizzazione del Rmb avrebbe avuto tempi lunghissimi, “infiniti” a voler essere provocatori. La discussione si era allora focalizzata su aspetti teorici. In questo secondo contributo sul tema, invece, rivediamo come sono andate le cose negli ultimi 18 mesi per verificare le previsioni di allora e avanzare ipotesi sull’andamento futuro.

La domanda su che cosa significhi per una valuta essere internazionale sfocia presto nella filosofia, ma, in pratica, si tende a misurare quanto tale moneta venga usata per il commercio internazionale, se venga usata come riserva e se venga usata per prezzare le commodities nei mercati internazionali. I promotori dell’internazionalizzazione del Rmb sono sempre ben pronti a fornire statistiche su come il Rmb continui, in modo costante, a far breccia su tutti e tre tali assi. In questa riflessione si vuole essere più cauti: in alcuni casi l’uso del Rmb negli scambi internazionali è certamente aumentato, ma per ragioni diverse, di cui c’è ben poco da rallegrarsi, e in altri casi la crescita nell’uso del Rmb ha subito, come si temeva, una brusca frenata. E adesso siamo davvero a un punto di svolta.

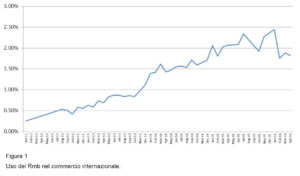

L’uso del Rmb come moneta di scambio nel commercio internazionale è in effetti aumentato nel corso degli anni. Nel 2008, il Rmb era la dodicesima valuta più usata, e oggi è salita al sesto posto, dopo il dollaro Usa, la sterlina, l’euro, lo yen, e il dollaro canadese. Nonostante la notevole scalata nella classifica, negli ultimi 18 mesi tale avanzamento si è arrestato, e il Rmb ha addirittura perso posizioni nei confronti del dollaro canadese e dello yen (infatti lo scorso anno, prima di ridiscendere, il Rmb era salito addirittura al quarto posto, avendo sorpassato, temporaneamente, lo yen e il dollaro canadese). Ad oggi il Rmb è usato per circa l’1,8% del commercio globale, in ribasso rispetto al picco del 2,5% registrato a gennaio del 2016, ed è comunque ritornato ai livelli di fine 2014, come si nota nella figura 1. Questa è una prima evidenza che dovrebbe far riflettere su quale possa essere il trend futuro.

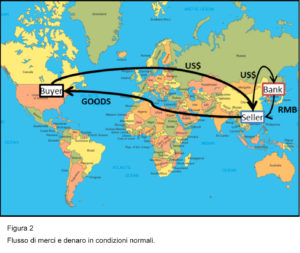

Oltre a questo dato oggettivo, dobbiamo anche porci la domanda su quale sia il vero driver di internazionalizzazione del Rmb. In particolare, il crescente uso della valuta è dovuto a una eccessiva domanda da parte di stranieri o a un’eccessiva offerta da parte dei cinesi? Non si può fornire una risposta esatta, ma esistono vari meccanismi che consentono di usare il conto corrente (nella bilancia commerciale) della Cina per aggirare le restrizioni del conto capitali e far registrare un aumento nell’utilizzo del Rmb. In pratica, chi dalla Cina volesse vendere Rmb e acquistare valuta straniera può utilizzare le esportazioni di merci dalla Cina come veicolo. Questo meccanismo è illustrato nelle figure 2 e 3. La prima figura rappresenta l’andamento dei flussi di merci e di denaro in condizioni normali: un produttore in Cina esporta le proprie merci negli Stati Uniti. L’acquirente americano riceve le merci e paga in dollari. Il produttore riceve tali dollari e li cambia in Rmb presso la propria banca locale.

La figura 3, invece, descrive come il flusso di capitali venga alterato in presenza di una nuova entità, un individuo cinese che volesse vendere Rmb utilizzando il conto corrente. In questo nuovo scenario, le merci vengono consegnate all’acquirente come nel caso precedente. Ma stavolta l’acquirente versa il valore in dollari presso un conto bancario estero a nome del suddetto individuo, che così riceve i dollari che voleva acquistare.

Egli stesso poi provvederà a versare un pagamento in Rmb nei confronti del produttore, sostituendosi in pratica alla banca locale. Ed ecco che, al netto, l’individuo ha pagato in Rmb e ha ricevuto dollari. Dal momento che il produttore riceve Rmb, e non dollari come prima, tale transazione viene registrata come “eseguita in Rmb”. Di conseguenza, l’uso del Rmb nelle statistiche del commercio internazionale sale, ma per un motivo di cui non c’è nulla di cui rallegrarsi (un cinese si vuole disfare dei propri asset in Rmb) e che non ha nulla a che vedere con un maggior grado di accettazione del Rmb come moneta di pagamento (l’acquirente estero paga in dollari senza mai sfiorare un Rmb, né tantomeno accumularne).

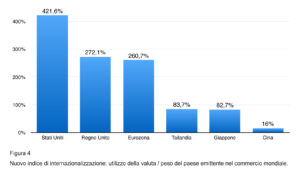

Egli stesso poi provvederà a versare un pagamento in Rmb nei confronti del produttore, sostituendosi in pratica alla banca locale. Ed ecco che, al netto, l’individuo ha pagato in Rmb e ha ricevuto dollari. Dal momento che il produttore riceve Rmb, e non dollari come prima, tale transazione viene registrata come “eseguita in Rmb”. Di conseguenza, l’uso del Rmb nelle statistiche del commercio internazionale sale, ma per un motivo di cui non c’è nulla di cui rallegrarsi (un cinese si vuole disfare dei propri asset in Rmb) e che non ha nulla a che vedere con un maggior grado di accettazione del Rmb come moneta di pagamento (l’acquirente estero paga in dollari senza mai sfiorare un Rmb, né tantomeno accumularne). Infine, è utile anche fare un confronto tra l’uso di una valuta per scambi internazionali e il valore totale di scambi internazionali del paese emittente tale valuta: ciò per comprendere se il crescente uso di una moneta sia dovuto a una maggiore accettazione della valuta da parte dei partner commerciali, o se sia semplicemente un motivo meccanico, un’inerzia dovuta al crescente peso del commercio di un paese sul totale del commercio globale. Comprendere la dinamica di crescita è utile per poterne prevedere l’andamento futuro. Esempio numerico: il dollaro Usa è usato nel 44% delle transazioni commerciali internazionali, l’euro nel 9%, la sterlina nell’8%, e il Rmb, come già detto, nell’1,8%. Guardando al peso dei paesi emittenti sul totale del commercio internazionale, gli Stati Uniti contribuiscono all’11% del commercio globale, l’area euro al 4% (del commercio extra Eurozona), la Gran Bretagna al 3%, e la Cina all’11%. Al fine di rendere il grado di internazionalizzazione misurabile, introduciamo un nuovo indice di internazionalizzazione di una valuta, definito come il peso che una valuta detiene sul totale del commercio globale divisa per il peso nel commercio globale del paese emittente tale valuta. Nel caso degli Stati Uniti, avremo quindi 44%/11%, quindi circa 4 volte. Nel caso della Cina, avremo 1,8%/11%, cioè meno del 20%. La figura 4 mostra questi rapporti per alcuni paesi, da cui si evince la lunga strada che il Rmb deve ancora percorrere per eguagliare il dollaro, e come il bath thailandese abbia un grado di internazionalizzazione, relativo al valore del commercio della Thailandia, quattro volte più elevato della Cina. Un paragone linguistico ci consentirà di comprendere meglio: l’inglese non è una lingua internazionale perché quando un cittadino inglese viaggia all’estero usa l’inglese per comunicare. L’inglese è, principalmente, considerato una lingua internazionale perché un italiano usa l’inglese quando viaggia in Giappone. In altre parole, l’inglese è usato da terzi per “transazioni” linguistiche. Ebbene, di quell’1,8% del Rmb che viene usato nel commercio internazionale, il 100% viene utilizzato per transazioni con la Cina, cioè nessun paio di paesi terzi, al di fuori della Cina, usa il Rmb per transazioni internazionali.

Infine, è utile anche fare un confronto tra l’uso di una valuta per scambi internazionali e il valore totale di scambi internazionali del paese emittente tale valuta: ciò per comprendere se il crescente uso di una moneta sia dovuto a una maggiore accettazione della valuta da parte dei partner commerciali, o se sia semplicemente un motivo meccanico, un’inerzia dovuta al crescente peso del commercio di un paese sul totale del commercio globale. Comprendere la dinamica di crescita è utile per poterne prevedere l’andamento futuro. Esempio numerico: il dollaro Usa è usato nel 44% delle transazioni commerciali internazionali, l’euro nel 9%, la sterlina nell’8%, e il Rmb, come già detto, nell’1,8%. Guardando al peso dei paesi emittenti sul totale del commercio internazionale, gli Stati Uniti contribuiscono all’11% del commercio globale, l’area euro al 4% (del commercio extra Eurozona), la Gran Bretagna al 3%, e la Cina all’11%. Al fine di rendere il grado di internazionalizzazione misurabile, introduciamo un nuovo indice di internazionalizzazione di una valuta, definito come il peso che una valuta detiene sul totale del commercio globale divisa per il peso nel commercio globale del paese emittente tale valuta. Nel caso degli Stati Uniti, avremo quindi 44%/11%, quindi circa 4 volte. Nel caso della Cina, avremo 1,8%/11%, cioè meno del 20%. La figura 4 mostra questi rapporti per alcuni paesi, da cui si evince la lunga strada che il Rmb deve ancora percorrere per eguagliare il dollaro, e come il bath thailandese abbia un grado di internazionalizzazione, relativo al valore del commercio della Thailandia, quattro volte più elevato della Cina. Un paragone linguistico ci consentirà di comprendere meglio: l’inglese non è una lingua internazionale perché quando un cittadino inglese viaggia all’estero usa l’inglese per comunicare. L’inglese è, principalmente, considerato una lingua internazionale perché un italiano usa l’inglese quando viaggia in Giappone. In altre parole, l’inglese è usato da terzi per “transazioni” linguistiche. Ebbene, di quell’1,8% del Rmb che viene usato nel commercio internazionale, il 100% viene utilizzato per transazioni con la Cina, cioè nessun paio di paesi terzi, al di fuori della Cina, usa il Rmb per transazioni internazionali.

Quello che sembra quindi emergere, è una situazione di stallo per la crescita del renminbi come moneta internazionale, dovuto a una combinazione tra lo scarso interesse delle entità straniere ad acquistare renminbi, e la ferrea regola del trio inconciliabile che forzerebbe Pechino a perdere il controllo dei tassi d’interesse interni. Come spesso accade su questi temi, molta facciata e poca sostanza.

GD – Quali sono le origini del conflitto civile in corso in Myanmar e qual è il peso del colpo di Stato del 2021... Read More

“The appointment of an ambassador, therefore, does not point to exclusive alignment with the Tripoli government, but rather to an effort to manage the... Read More

Negli ultimi decenni, il Piemonte è divenuta una delle mete più attrattive per gli investitori stranieri. Questo dato è confermato dal fatto che il... Read More

“La recente riapertura dell’ambasciata cinese in Libia, come quella annunciata per il prossimo anno in Siria, segnala che il governo di Pechino si è... Read More

“The SIPRI Yearbook is a compendium of cutting-edge information and analysis on developments in armaments, disarmament and international security. The 56th edition was released... Read More

Corso Valdocco 2, 10122 Torino, Italy

Sede legale: Galleria S. Federico 16, 10121 Torino

Copyright © 2026. Torino World Affairs Institute All rights reserved